税効果会計を適用した場合の法人税申告書の別表調整を含めた税効果会計の全体像を自動集計するExcelテンプレートを作成しました。

今回は未払法人税等のうち事業税部分の税効果会計の適用について当ブログで配布しているExcelテンプレートを使って、次の三点について解説します。

-

税効果会計の仕訳

-

税効果会計適用後の損益計算書の末尾

-

税効果会計を適用した場合の法人税申告書別表調整

未払法人税の事業税部分

法人の決算手続きにおいては、法人税、住民税及び事業税の当期確定額を未払法人税等として未払計上します。

(借方)法人税法(貸方)未払法人税等

このうち法人税と住民税についてはそもそも損金の額に算入されない税金であるため税効果会計の論点にはなりません。それに対して事業税は損金算入される税金であり、事業税の損金算入時期は申告書を提出した事業年度(つまり翌事業年度)と定められているため、当期確定額を未払法人税等として未払計上した場合には一時差異が発生し、税効果会計の論点となり得ます。

なお、その未払事業税は申告書を提出した事業年度(つまり翌事業年度)の損金の額に算入され、翌事業年度の課税所得を減額する効果があります。したがって、当事業年度においては将来減算一時差異に該当するため繰延税金資産を計上します。

税効果会計の会計処理(簿記2級の論点)

ここで具体例です。法人の決算手続きにおいて、法人税、住民税及び事業税の当期確定額を5,000,000円計上し、そのうち事業税が1,000,000円である会社を考えてみます。(法定実効税率は40%と仮定)

事業税の未払計上額1,000,000円に法定実効税率40%を乗じた400,000円について次の仕訳を行います。

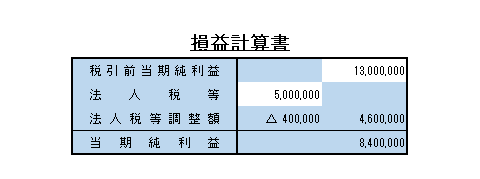

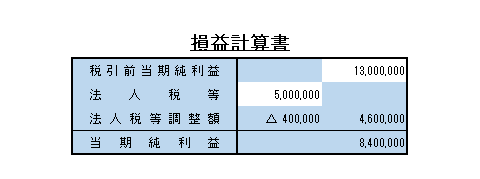

損益計算書の末尾は次のようになります。

なお、これはあくまで税効果会計の考え方であって実際にはこのような流れで処理を行いません。税効果会計の適用は常に法人税申告書の別表調整が先にありきだからです。

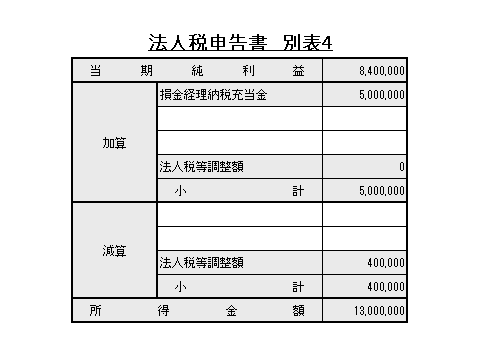

税効果会計の税務処理(別表4と別表5)

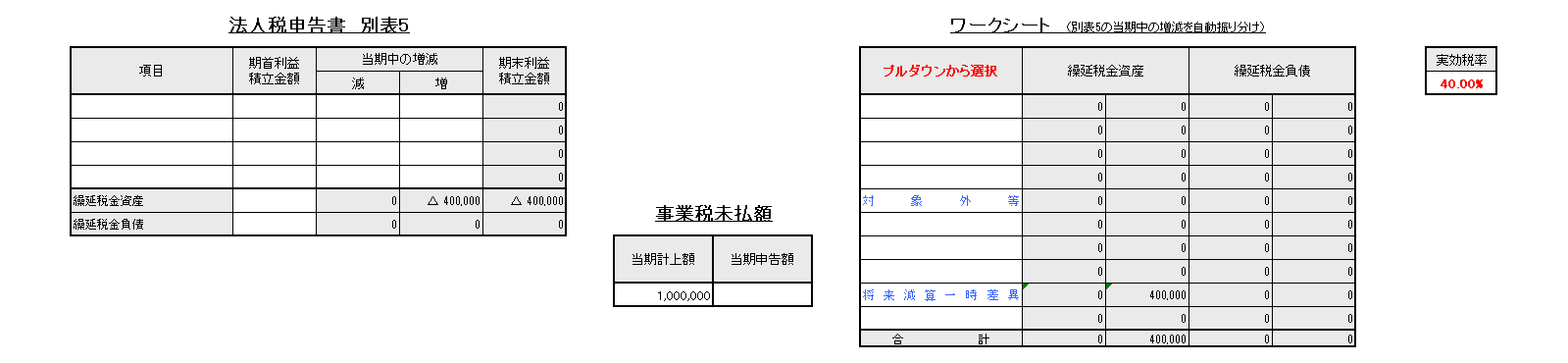

事業税の未払計上額はやや特殊で、法人税別表4で加減算調整を行いません。

逆に、法人税、住民税及び事業税の当期確定額である5,000,000円が損金経理納税充当金として加算調整されます。

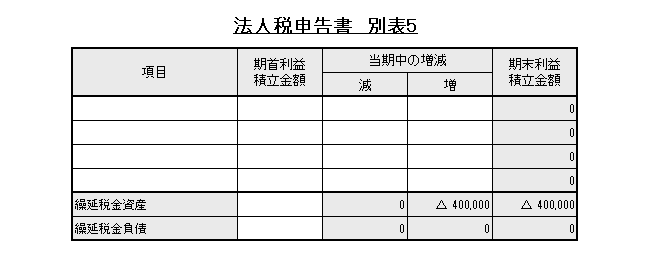

さらに、通常の一時差異は別表5に数字が反映されますが、事業税の未払計上額については別表5に数字が反映されません。

事業税の未払計上額1,000,000円に法定実効税率40%を乗じた400,000円が繰延税金資産として記載されるのみです。

税効果会計ワークシート

続いて税効果会計ワークシートを作成します。

ちなみに、TKCなど、高機能な法人税申告ソフトの場合には繰延税金資産・繰延税金負債をシステム上自動集計を行ってくれます。したがってワークシートを作成して繰延税金資産・繰延税金負債の集計を行う作業は不要ですがおそらくまだ少数派かなと思います。

将来減算一時差異か将来加算一時差異かの判定は「プルダウンから選択」で手動で選択する方式になっています。

将来減算一時差異を選択すると繰延税金資産が計上され、将来加算一時差異を選択すると繰延税金負債が計上される仕組みになってます。

なお、事業税の未払額については、別表5に数字が反映されないため、ワークシートに直接計上する形となります。説明上分かりやすいよう別表5の横に事業税未払額というボックスを作成してそこから転記される仕組みにしています。

税効果会計の仕訳計上

続いて、税効果会計の仕訳を計上します。ワークシート上で将来減算一時差異か将来加算一時差異を選択するとこの仕訳が自動集計されます。

さらに損益計算書の末尾も自動集計されます。

税引前当期純利益と法人税等の部分は白抜きになっていますが、このセルは手動入力が必要であることを意味します。

全体像

ここまでの手順の全体像をビジュアル図解すると次のとおりです。

Excelテンプレートダウンロード

今回の解説で使用したExcelテンプレートは下からダウンロードできます。既に数字が入っていますが変更可能です。数字を変更すると全て自動集計されます。確認用にどうぞ。